《中国经济周刊》首席评论员 钮文新

当年,我们十分骄傲于中国人民勤俭节约的“优良品质”,也正是因为这样的品质,中国产生了大量生活结余。尽管一家一户的储蓄不多,但毕竟有十几亿人口,积土成山、积水成渊,为国民经济建设提供了巨额资本支撑。时过境迁,尽管老百姓的生活结余依然是中国经济建设的重要力量,但其支撑力是否还有原来那样强大?

现在,老百姓的储蓄角色已经发生了变化。从《中国金融稳定报告(2019)》看,2018年年末,中国住户负债近47.9万亿元,储蓄总额71.6万亿元,贷款占存款的比例已接近67%。上述数据说明,老百姓的储蓄存款对信贷的支撑作用在降低。

这不足为奇,老百姓有追求幸福生活的权利,更有要求金融服务的权利,而商业金融机构为公众提供更为普惠的金融服务也理所当然。但问题是:经济要发展,当老百姓的“净储蓄”无法满足经济发展需求时,需要有人站出来弥补储蓄存款的不足。承担这个角色的人,笔者认为非中央银行莫属。

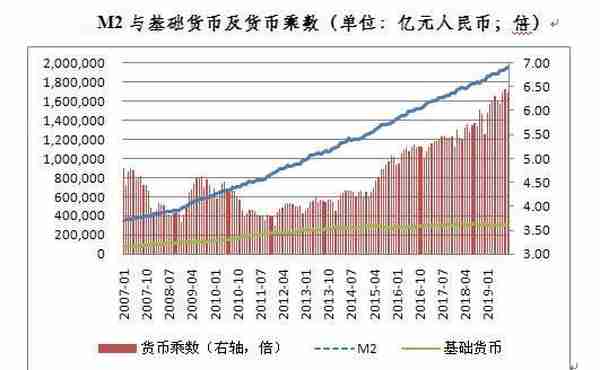

经济增长不只需要M2增长与之匹配,更需要基础货币增长与之匹配。从下图可以看到,中国基础货币(绿线)增长极其缓慢,但M2(蓝线)却高速增长。也就是说,中国M2增长主要是靠货币乘数(红柱)——商业银行创造货币能力的不断提高予以支撑。

换句话说,居民“净储蓄”不断减少的过程中,中央银行没有担当补缺的角色,而是让商业银行通过货币创造去补缺。

图1:中国基础货币(绿线)、货币乘数(红柱)和M2(蓝线)关系

当商业银行“净储蓄”减少,而中央银行又不给商业银行“与储蓄存款同等期限、价格、质量的存款补充”,可能会导致商业银行负债质量越来越差。在这个背景下,要求商业银行投放长期贷款,或导致商业银行存贷款期限错配,流动性风险不断加大。而为了降低流动性风险,商业银行大量拆借短期资金,以致短期存款(短期负债)需求爆炸式增长。近年来,中国银行间货币市场短期资金交易量常年呈现20%至30%的增长就是例证。

M2是所有存款的加总,短期存款需求暴涨会相应推高M2增速,所以笔者一直认为,中国M2是“因短而高”,不是“央行基础货币超发”所致,而是“央行基础货币欠发”所致:1元基础货币创造了太多M2——货币乘数是最基本的金融杠杆,这个杠杆以期限错配方式向金融机构传导,结果是中国金融杠杆率大幅提高,同时又通过贷款短期化将金融杠杆不断向实体经济传导。

笔者再次强调:基础货币短缺所导致的货币乘数——货币杠杆过高,是中国债务率过高的源头,是一切金融风险的源头。

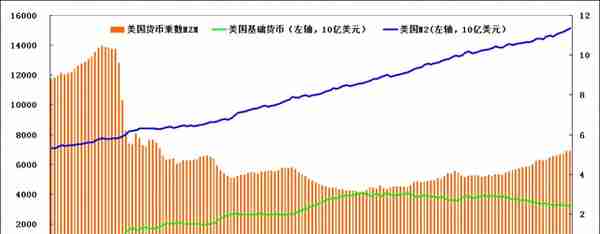

实际上,过去10年,发达国家改革货币政策操作,通过“量化宽松+扭曲操作”大幅降低了货币杠杆,进而大幅推高股市,股权资本的大幅增加相应降低了金融和实体经济杠杆率。

图2:美国基础货币(绿线)、货币乘数(红柱)和M2(蓝线)的关系

如果看懂了上述道理,那是否应当意识到:不能只关注金融机构、企业、个人和政府的杠杆问题,这一切杠杆的根源是“货币杠杆”。所以,中国“稳金融”要先稳根基,高度关注“货币杠杆”的关键性作用;“稳货币”不要拒绝投放基础货币,而是通过投放基础货币,压低货币乘数。这是金融危机之后,美国货币政策实践所揭示的重要原理。

编辑:周琦