近期,中巨芯科技股份有限公司(以下简称“中巨芯”或“公司”)的科创板上市的申请获上交所受理,海通证券为主承销商。中巨芯拟募资15亿元,主要用于中巨芯潜江年产19.6万吨超纯电子化学品项目,该项目超八成的投资金额将用于工程和设备购置。

2018年至2021年上半年,中巨芯向前五名供应商合计采购金额的占比持续接近八成,远高于同行可比公司。在2020年以前,公司关联方巨化集团为其第一大供应商。此外,报告期间,公司主要产品电子湿化学品的毛利率持续低于行业均值。

无控股股东和实控人 从大股东收购子公司形成商誉

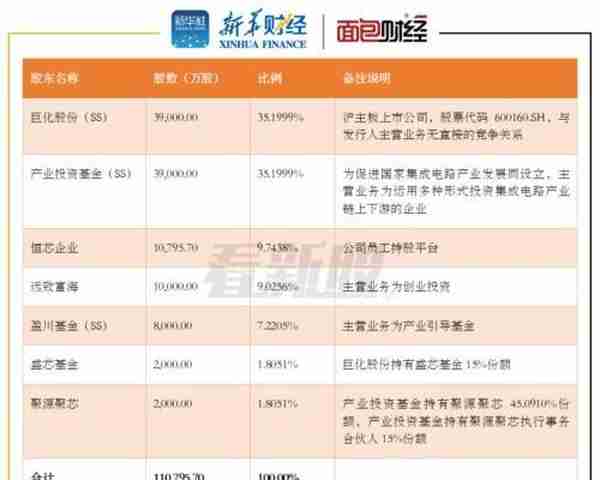

招股书显示,中巨芯无控股股东和实际控制人。截至2021年12月26日,巨化股份和产业投资基金为公司并列第一大股东,持股比例均为35.1999%。充分制衡的股权结构可能影响公司的决策效率。

图1:发行前中巨芯的股本结构

2021年2月,员工持股平台恒芯企业出资13343.49万元认购中巨芯有限新增注册资本,入股价格为1.236元/单位注册资本,以此核算公司11.08亿元总注册资本的估值约为13.69亿元。而本次公司选择的上市标准为“预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元”,估值要求能否达到或待进一步解释。

根据招股书,当前中巨芯直接股东中不存在契约型基金、资产管理计划或信托计划(以下简称“三类股东”),但间接股东招商资管计划通过远致富海间接持有公司3.61%股权,因此间接股东中存在资产管理计划。

2018年4月,通过公开挂牌,中巨芯自其大股东巨化股份购得博瑞电子100%股权和凯圣氟化学100%股权,合计作价9.4亿元,并由此分别产生735.42万元和5710.66万元商誉,截至2021上半年末公司未确认过商誉减值。

中巨芯为控股型公司,其营业利润主要来源于其自巨化股份收购的子公司。如子公司业绩不及预期进而产生减值,将对公司利润水平产生较大不利影响。截至2021年上半年末,公司的归母净利润为2467.16万元,因规模较小而易受影响。

图2:中巨芯子公司获取方式和盈利

其中,凯恒电子包含在凯圣氟化学中,被中巨芯收购。因此在对凯圣氟化学确认的商誉中,可能包含凯恒电子的部分。招股书显示,凯恒电子的产品规格较低,产品应用领域不属于集成电路行业,不属于公司未来业务发展重点。而且当前该子公司的净利润为负,存在导致商誉减值的可能性。

供应商集中度高于同行 2020年以前关联方为第一大供应商

中巨芯从事电子湿化学品、电子特种气体和前驱体材料的研发、生产和销售。其中,主要产品电子湿化学品包括电子级氢氟酸、电子级硝酸、电子级硫酸等。公司产品可应用于集成电路、显示面板以及光伏等领域的清洗、刻蚀、成膜等制造工艺环节。

招股书显示,2018年至2021年上半年,中巨芯向前五大供应商采购金额占比持续接近八成,或存在依赖主要供应商的风险。通过横向对比发现,报告期间,公司向其主要供应商采购金额的占比明显高于同行。

图3:2018年至2021H1中巨芯与可比上市公司的前五大供应商采购金额占比

值得关注的是,在2020年前,中巨芯大股东巨化股份的控股股东巨化集团为公司的第一大供应商,与该关联方发生的采购金额及占比均较大,采购内容为主要原材料无水氟化氢等。自2020年及以后,公司新增主要供应商江西省东沿药业有限公司并成为第一大供应商,采购内容为无水氟化氢。

图4:2018年至2021H1中巨芯向巨化集团采购金额及占比

中巨芯称其子公司凯圣氟化学在被公司收购前为巨化集团下属公司,其生产所需主要原材料无水氟化氢由巨化集团统一对外采购,并在2018年收购完成后至2019年,仍沿用该采购模式。至2020年5月,公司才改向第三方供应商采购无水氟化氢。

主要产品毛利率低于行业均值

招股书显示,2018年至2021年上半年,中巨芯采购无水氟化氢的金额形成了超六成的直接材料成本。而报告期间,公司对该主要原材料的采购集中于第一大供应商,对大供应商的依赖或将影响公司的议价能力,从而限制其利润空间。

图5:2018年至2021H1无水氟化氢采购金额及单价

2020年至2021年上半年,无水氟化氢的采购单价自7236.23元/吨上涨至8489.8元/吨,期间,公司主要产品电子湿化学品的毛利率自23.45%下降至22.22%。

2018年至2021年上半年,中巨芯超八成的主营收入源于电子湿化学品,但公司该主要产品的毛利率持续低于同行可比公司。

图6:2018年至2021H1中巨芯电子湿化学品毛利率和同行均值对比

拟使用12亿元募资扩产 超八成项目投资将用于增加固定资产

招股书显示,中巨芯拟通过IPO募资15亿元,其中12亿元计划用于中巨芯潜江年产19.6万吨超纯电子化学品项目。通过该项目,公司电子级硫酸、电子级氢氟酸等产品产能将扩张。

该项目的实施主体为公司新设立的子公司中巨芯(湖北)科技有限公司,投资总额预计为13.8亿元。2021年上半年,公司超五成的销售源于华东地区,湖北所处的华中地区仅产生2107.95万元主营收入,占比为8.81%。在湖北设立子公司并扩产,产品的未来销售情况或难预测。

图7:超纯电子化学品项目投资概算

此外,超纯电子化学品项目超八成的投资金额将用于工程和设备之类固定资产的投入。公司当前净利润规模较小,大幅增加固定资产后增加的折旧费用或将使盈利能力承压。

本文源自面包财经