要点:

谷物、豆粕供给充裕,需求平淡,谷物、豆粕价格预期向常年价格区域回归。

分品种来看,小麦供过于求,政策小麦投放市场,进口量增加,下游消费差。稻谷库存充裕,且最低收购价稻谷拍卖开启,消费差。玉米供给增加,饲料需求疲弱,进口玉米成本下降,小麦价格下跌引发替代效应,养殖利润较差,玉米港口库存季节上涨。全球大豆丰产预期,近期巴西大豆卖压大,大豆进口成本下跌,4月进口大豆量大,油厂豆粕胀库,养殖利润差,豆粕饲用需求差,豆粕供给充裕需求平淡。

预计2023年4月上、中旬,豆粕期货主力合约价格运行区间为【3300,3600】,玉米期货主力合约价格运行区间为【2500,2700】,以弱势下跌对待。单边投机者建议逢反弹受阻短空,设好止盈止损。关注进口量阶段增加下供给冲击,下游需求变化,政策调控预期等。

正文:

01

谷物、豆粕近期价格下跌

1月初至3月20日,玉米期货主力合约价格在2700-2900元/吨运行,3月21日之后,玉米期价快速下跌,3月27日一度跌破2700元/吨重要整数关口。

1月初至今,豆粕期货主力合约价格稳步下跌,1月18日最高3967元/吨,3月10日之后,豆粕期价快速下跌,3月24日一度跌破3550元/吨重要整数关口。

图1-1:玉米期货主力合约价格历史走势

资料来源:iFind金融终端,中期研究院

图1-2:豆粕期货主力合约价格历史走势

资料来源:iFind金融终端,中期研究院

02

谷物、豆粕基本面分析

1、小麦

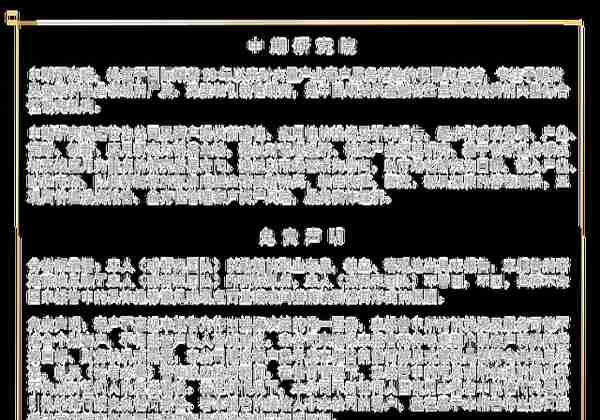

图2-1:小麦均价 (元/吨)

资料来源:钢联数据,中期研究院

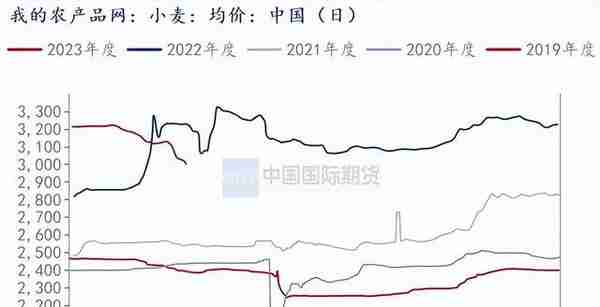

图2-2:小麦麸皮 (元/吨)

资料来源:钢联数据,中期研究院

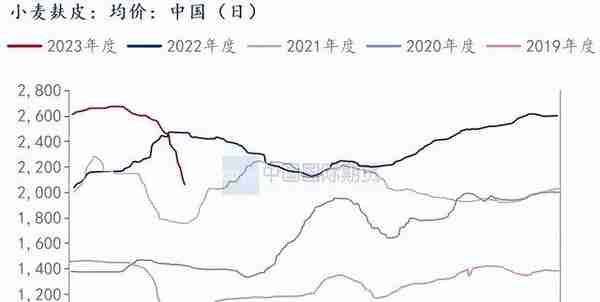

图2-3:小麦CIF完税成本 (元/吨)

资料来源:钢联数据,中期研究院

图2-4:小麦进口数量 (吨)

资料来源:钢联数据,中期研究院

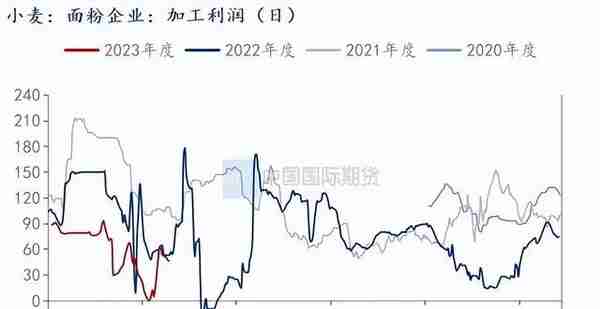

图2-5:面粉企业加工利润 (元/吨)

资料来源:钢联数据,中期研究院

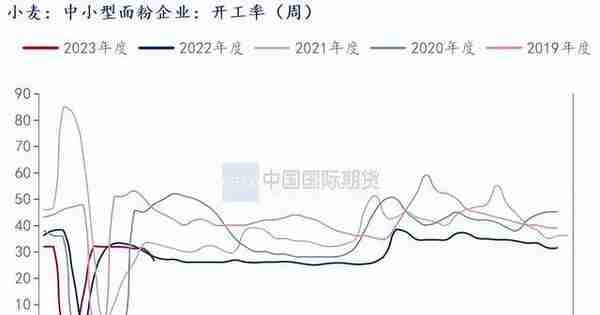

图2-6:中小型面粉企业开工率 (%)

资料来源:钢联数据,中期研究院

小麦供过于求,政策小麦投放市场,进口量增加,下游消费差。

2月至今,小麦价格快速下跌,引发谷物价格整体下跌。政策小麦持续投放市场,增加市场粮源供应,托市小麦竞拍成交均价呈现回落态势,且中央储备和地方储备小麦竞拍流拍较多。

2023年1-2月,进口小麦数量增加。2023年1月我国小麦合计进口148.56万吨。2023年2月我国小麦合计进口150.71万吨。根据海关总署公布的最新数据,2023年1-2月,中国粮食总进口量2674万吨,同比去年增幅7%。1-2月小麦、玉米、大豆进口均呈增长趋势,分别增长38%、14%、16%。

制粉企业面粉、副产品走货滞缓,不断下调开机。小麦消耗前期库存为主,整体采购积极性减弱,接连下调小麦采购价格。小麦价格高位回落,企业原粮采购成本降低。面粉走货缓慢。库存压力大,饲料养殖需求有限,玉米等替代产品价格较低,麸皮价格近期持续下跌。

2、稻米

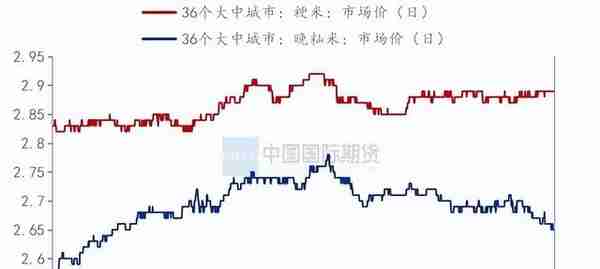

图2-7:粳米、晚籼米市场价 (元/斤)

资料来源:钢联数据,中期研究院

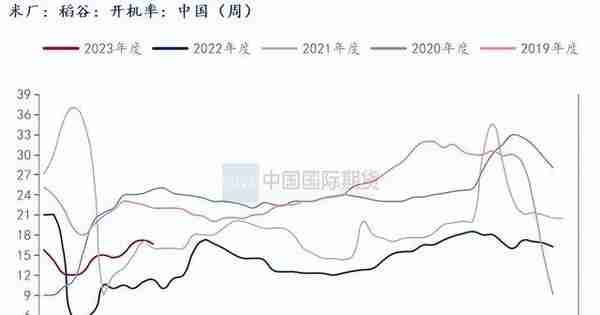

图2-8:米厂开机率 (%)

资料来源:钢联数据,中期研究院

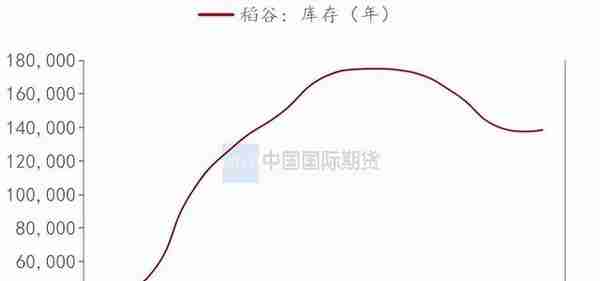

图2-9:国内稻谷库存 (千吨)

资料来源:钢联数据,中期研究院

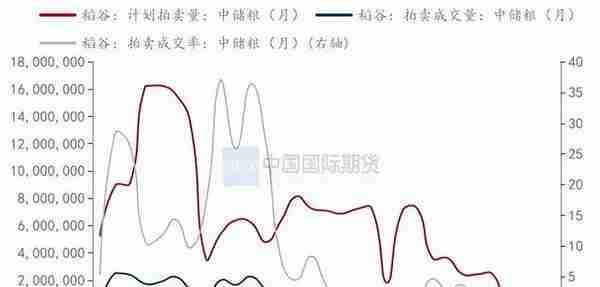

图2-10:国储稻谷拍卖 (吨,%)

资料来源:钢联数据,中期研究院

稻谷库存充裕,且最低收购价稻谷拍卖开启,消费差,稻谷价格预期稳中下跌。

近期处于传统消费淡季,下游消费差。“稻强米弱”现状严重压缩加工利润,加之稻米副产品价格呈现走低趋势。米企订单匮乏,大米副产品终端需求走低,多地呈下滑趋势。终端低迷消费,贸易商消耗库存意愿强,部分停机观望。

陈稻谷去库存压力仍存,稻谷库存数据可以参考图2-9。

2023年3月28日,最低收购价稻谷拍卖开启,时间上较去年延后20天,明显推迟。3月28日,国储投放早籼稻、中晚籼稻及粳稻各投放30万吨,共计906699吨,较去年投放量减半。投放年份为2018-2020年粮源,年份相对较早。

成交结果如下,早籼稻成交68668吨,最高价2590元/吨,最低价2390元/吨,成交均价2465.39元/吨,成交率22.8%;中晚籼稻成交73881吨,最高价2570元/吨,最低价2480元/吨,成交均价2508.08元/吨,成交率24.3%;粳稻成交1000吨,成交均价2570元/吨,成交率0.33%。总计成交143549吨,总成交率15.83%。

3、玉米

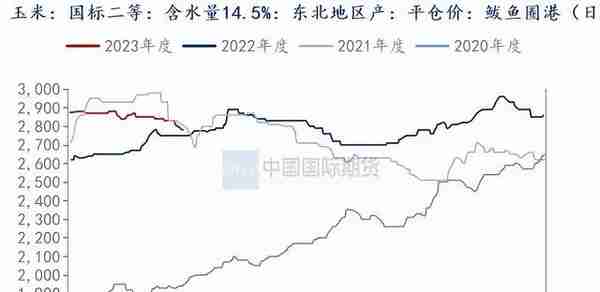

图2-11:玉米北方港口价格 (元/吨)

资料来源:钢联数据,中期研究院

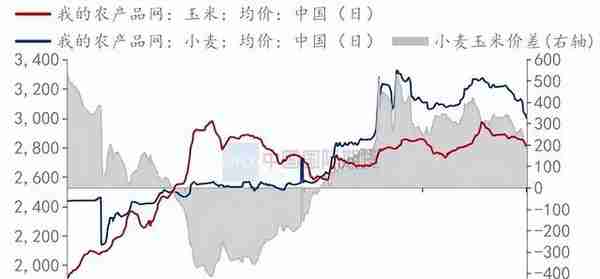

图2-12:小麦玉米价差 (元/吨)

资料来源:钢联数据,中期研究院

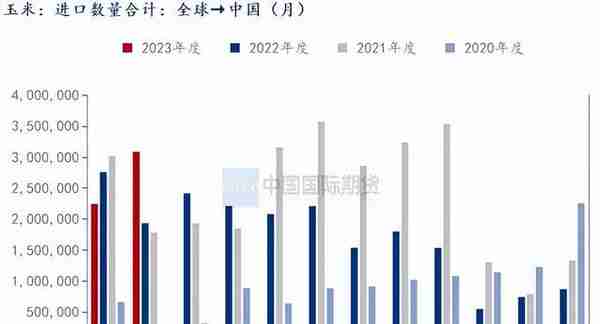

图2-13:玉米进口量 (吨)

资料来源:钢联数据,中期研究院

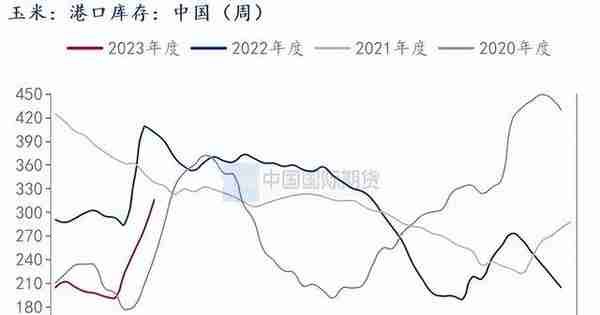

图2-14:玉米港口库存 (万吨)

资料来源:钢联数据,中期研究院

玉米供给增加,饲料需求疲弱,进口玉米成本下降,小麦价格下跌引发替代效应,养殖利润较差,玉米港口库存季节上涨。

进口玉米理论到岸成本也低于国内玉米价格。近期小麦玉米价差低持续下跌,饲料产业使用小麦替代价值逐步显现,施压疲软的玉米饲料需求。

近期部分地区生猪存栏受到散点非洲猪瘟的影响有所波动,叠加养殖利润偏差,使饲料用量预期下降。对于饲料企业而言,饲料销量预期降低,出货放缓,影响玉米的采购,利空玉米价格。

2023年1-2月,进口玉米数量增加。据中国海关数据显示,2023年1月国内玉米进口量224.3万吨,2023年2月国内玉米进口量308.6万吨。玉米港口库存仍处季节上涨期。

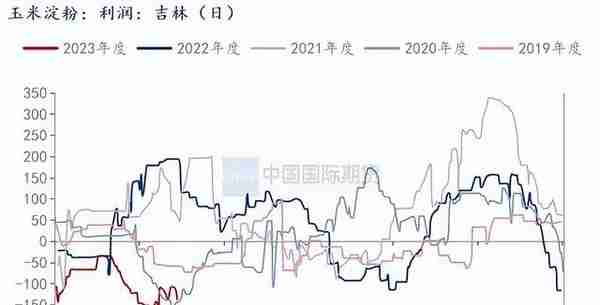

图2-15:深加工利润-玉米淀粉 (元/吨)

资料来源:钢联数据,中期研究院

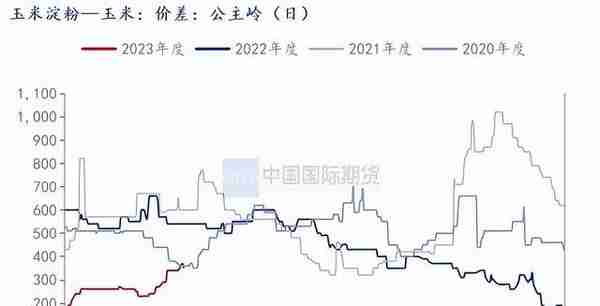

图2-16:玉米淀粉与玉米价差 (元/吨)

资料来源:钢联数据,中期研究院

玉米淀粉供需双弱,生产利润深度亏损,相关产品价格持续下跌,玉米淀粉价格走势或跟随玉米价格运行。

3月玉米淀粉平均开工率维持60%左右,单周产量值30万吨左右,环比1、2月供应量处于高位,市场供应压力较大。玉米淀粉下游需求端沿海纸厂仍在不断减产检修,食品端需求平淡,中下游采购维持随采随用策略,玉米淀粉生产企业去库存压力大。

据Mysteel调研目前停机减产工厂仍为少数,玉米淀粉生产企业减量幅度较小。工厂减产力度以及停机时间目前仅为计划,对全行业开工率降幅有限。玉米淀粉生产利润深度亏损这一局面或将持续。

4、豆粕

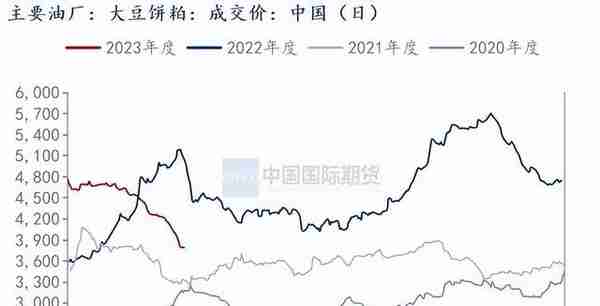

图2-17:主要油厂豆粕成交价 (元/吨)

资料来源:钢联数据,中期研究院

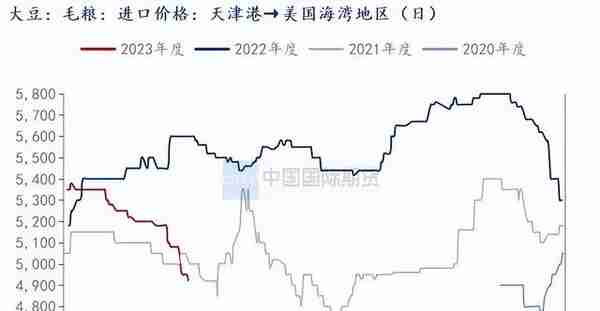

图2-18:大豆毛粮进口价 (元/吨)

资料来源:钢联数据,中期研究院

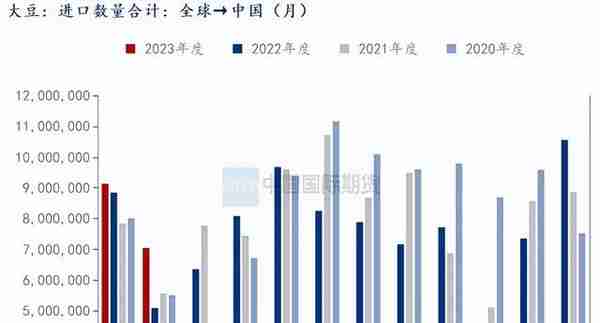

图2-19:大豆进口量 (吨)

资料来源:钢联数据,中期研究院

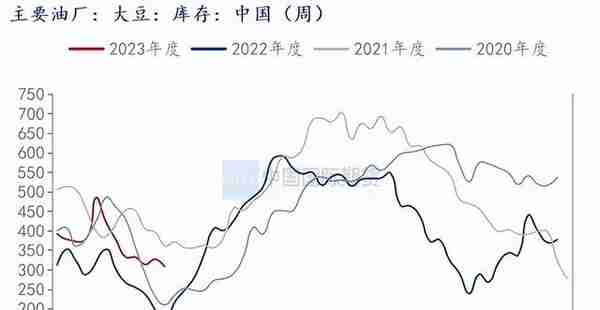

图2-20:大豆毛粮进口价 (元/吨)

资料来源:钢联数据,中期研究院

全球大豆丰产预期,近期巴西大豆卖压大,大豆进口成本下跌,4月进口大豆量大,油厂豆粕胀库,养殖利润差,豆粕饲用需求差,豆粕供给充裕需求平淡。

受国际市场巴西大豆创历史记录的丰产影响,巴西大豆卖压较大,大豆F0B价格不断下跌,大豆进口成本下降进一步利空豆粕远月价格。

2023年1-2月国内进口大豆1617万吨,同比增加223万吨,增幅16%。大豆进口量的大幅增加,国内豆粕供给充裕。虽3月大豆进口量处于阶段性低位,4-5月市场预计1000万左右大豆到港量情况下,下游对于后期油厂开机仍处常年水平,4-5月豆粕供给依旧充裕,国内生猪养殖利润亏损局面持续,抑制豆粕饲料原料需求。目前巴西大豆已陆续到港,近期大豆港口检验时间有所延长,需要关注4-5月大豆到港检验时间变化情况。

2022年底国内生猪养殖利润开始转负之后,企业通过降低添比、增加杂粕替代等多种方式减少豆粕使用,豆粕终端消费预期转差。

豆粕菜粕价差偏高,支撑菜粕替代豆粕,减弱豆粕饲用需求。从去年四季度至今,部分地区地区豆粕、菜粕现货价差最高时曾超过2000元/吨,达到历史最高水平,支持以菜粕替代豆粕的使用。中下游企业放缓采购和提货步调,主动清空渠道库存甚至放空现货,造成在低压榨阶段仍出现油厂豆粕胀库情况。

豆粕基差持续下跌,农历春节后国内豆粕现货基差从高位700元/吨直线下降至200元/吨。未来大豆大量到港,豆粕基差预期弱势下跌。

03

观点总结及操作策略

谷物、豆粕供给充裕,需求平淡,谷物、豆粕价格预期向常年价格区域回归。

分品种来看,小麦供过于求,政策小麦投放市场,进口量增加,下游消费差。稻谷库存充裕,且最低收购价稻谷拍卖开启,消费差。玉米供给增加,饲料需求疲弱,进口玉米成本下降,小麦价格下跌引发替代效应,养殖利润较差,玉米港口库存季节上涨。全球大豆丰产预期,近期巴西大豆卖压大,大豆进口成本下跌,4月进口大豆量大,油厂豆粕胀库,养殖利润差,豆粕饲用需求差,豆粕供给充裕需求平淡。

预计2023年4月上、中旬,豆粕期货主力合约价格运行区间为【3300,3600】,玉米期货主力合约价格运行区间为【2500,2700】,以弱势下跌对待。单边投机者建议逢反弹受阻短空,设好止盈止损。关注进口量阶段增加下供给冲击,下游需求变化,政策调控预期等。

吴媛瑾 投资咨询号 Z0010184

2023年3月29日