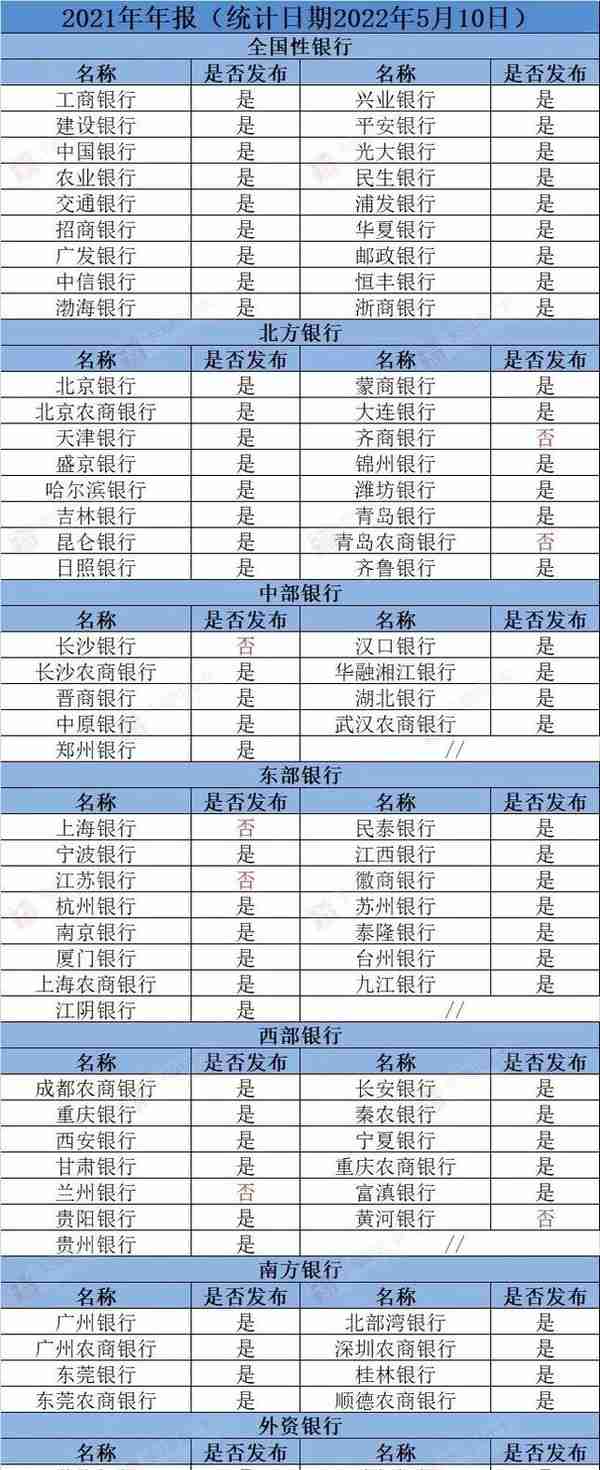

截止发稿前,全国已有75家银行完成2021年年度报告披露,信用卡业务“成绩单”也随之揭晓。

点击查看大图

2021年,除农业银行未公布其发卡量外,其余17家国有、股份制银行信用卡新增发卡量总计超7000万张,信贷余额实现全面正向增长,信用卡资产质量也整体向好,超8成银行信用卡不良率实现不同程度的下降。

而据央行公布的《2021年支付体系运行总体情况》显示,截至2021年末,全国共开立信用卡和借贷合一卡8亿张,同比增长2.85%,人均持有信用卡和借贷合一卡0.57张。

小咖进一步统计近几年我国支付体系运行总体情况后发现,2017年,我国信用卡和借贷合一卡发卡量的增幅最高,较2016年末增长26.5%。但从2019年开始,我国信用卡和借贷合一卡发卡就进入缓慢增长期,增幅逐年下降,截至2021年,增幅已降至2.85%。

点击查看大图

那么,2017-2021年这五年时间里,我国信用卡市场究竟发生了哪些变化?让我们通过六大国有银行和部分股份制银行的发卡量、消费金额、风险情况等关键指标,以及相关的政策法规来进行了解。

信用卡发卡量(2021年)

点击查看大图

在2021年全国性银行年报中,除农业银行并未公布其信用卡“累计发卡量”数据外,各家银行信用卡发卡量均保持增长,但增速普遍放缓。其中,邮储银行以12.93%的信用卡发卡量增速位居国有大型银行第一位,渤海银行以69.47%的信用卡发卡量增速位列股份制银行第一位。

从累计发卡量来看,工商银行累计卡量最多,达1.63亿张;中信银行累计卡量首次破亿,达10132万张,成为第二家实现“亿级”的股份制银行;招商银行流通卡量过亿,达10242万张。

截止目前,累计发卡量在亿级规模的银行有工商银行、建设银行、农业银行、中国银行、招商银行、中信银行、广发银行、交通银行,共计8家。

值得注意的是,招商银行、交通银行、平安银行、浦发银行、邮储银行等五家银行关于信用卡数量的统计口径为“流通、在册和结存”。

相较于“累计发卡量”,“在册卡量”、“结存卡量”、“流通卡量”等统计标准,或许对研究即将进入存量发展时期的信用卡市场更具参考意义。因为“累计发卡量”对所有银行来说,都是一个只增不减的数字,当信用卡市场进入精细化运营时代,该指标就会显得越发“鸡肋”。

2021年12月,中国银保监会发布《关于进一步促进信用卡业务规范健康发展的通知(征求意见稿)》,明确要求银行不得再以发卡数量、客户数量,以及市场占有率等作为考核指标,并首次把降低睡眠卡比例作为要求,要求长期睡眠信用卡比率不得超过20%,整改后仍超出该比例的银行将不得新增发卡。从这一政策来看,大规模发卡的时代已经过去,信用卡市场从增量市场转向存量市场,也已是不可逆转的趋势。

2017-2021年

点击查看大图

发卡规模是衡量我国信用卡业务发展情况的一项重要指标。从数据来看,五年时间里各家银行信用卡发卡量虽都保持增长,但增速明显逐年放缓。

一方面是因为这部分银行本身市场份额已经较大,获客难度逐年加剧,使得规模增速放缓成为必然;另一方面也受市场环境及监管政策等因素的影响,信用卡业务的快速、粗放发展带来了风险上升和消费者权益保护等系列问题,促使监管层不断出台新规,严格规范信用卡业务的发展。

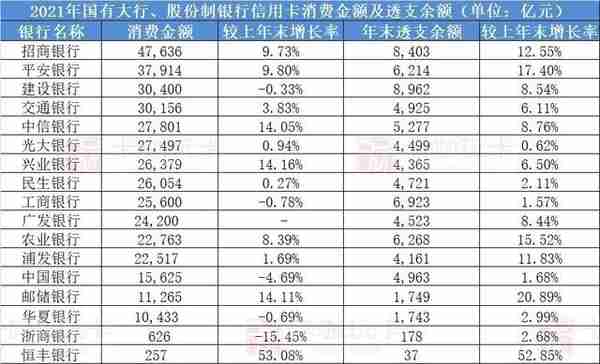

信用卡消费金额及透支余额 2021年

点击查看大图

从信用卡消费金额来看,超过4万亿元的仅有招商银行一家,超过3万亿元的有平安银行、建设银行、交通银行3家,1~2万亿元之间的有中信银行、光大银行、兴业银行、民生银行、工商银行、广发银行、农业银行、浦发银行、中国银行、邮储银行和华夏银行,浙商银行、恒丰银行和渤海银行均低于1万亿元。

在这18家国有、股份制银行中,有5家银行(建设银行、工商银行、中国银行、浙商银行和华夏银行)信用卡消费金额较上年出现下降,12家银行实现正向增长。其中,增幅最高的为恒丰银行,同比增长53.08%,是唯一一家增幅超过50%的银行,其次为渤海银行,增幅为45.42%。

从数据表得知,在信用卡消费金额这项指标上,股份制银行的整体表现更为亮眼。

从透支余额来看,2021年信用卡信贷余额突破8000亿元的仅有两家,即建设银行和招商银行。较上年末增长率最高的是恒丰银行,增长率超过52%。此外,平安银行、农业银行、邮政储蓄银行、恒丰银行等6家银行均实现了两位数增长。

2017-2021年

在信用卡业务中,信用卡消费金额和透支余额基本上反映了信用卡的活跃程度,也是衡量信用卡使用情况的一个非常重要的指标。

2017-2021年间,招商银行信用卡消费额度最大,建设银行信用卡透支余额最多,二者在对应的数据指标里均遥遥领先其他银行,稳坐行业第一的“宝座”。

农业银行、邮储银行、光大银行、民生银行、兴业银行等5家银行的信用卡消费金额和透支余额均实现连续5年增长。

兴业银行信用卡消费额和透支额5年来增长较快,信用卡消费额从2017年的9906亿增加至26379亿,5年增加了16473亿元;信用卡透支额从2017年的1862.56亿增加至4364.82亿,5年增加了2502.26亿元。

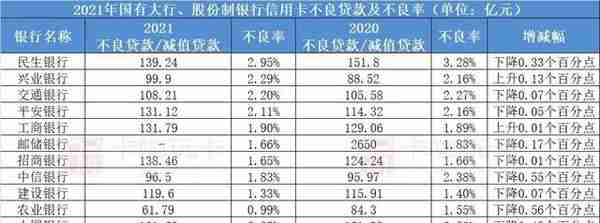

信用卡风险情况 2021

点击查看大图

2021年,银行信用卡业务的不良贷款及不良率整体普遍下降,仅有个别银行逆势上升。其中农业银行以0.99%位居不良率最低;民生银行信用卡不良率最高,为2.95%,但相较于上一年已下降0.33个百分点。

民生银行、农业银行、中国银行、广发银行等4家银行实现了不良资产余额和不良率“双下降”。

2017-2021年

点击查看大图

从2017年到2021年,仅有农业银行的信用卡不良贷款率在逐年降低,2021年降至不到1%。其余各行信用卡不良贷款率有升有降,但都远低于国际信用卡不良率5%的警戒线。

按照原银监会制定的《贷款风险分类指引》(银监发〔2007〕54号),银行贷款风险被划分为正常、关注、次级、可疑和损失五个等级,其中后三者被视为不良贷款。五个等级定义如下:

正常:借款人能够履行合同,没有足够理由怀疑贷款本息不能按时足额偿还。

关注:尽管借款人目前有能力偿还贷款本息,但存在一些可能对偿还产生不利影响的因素。银行判别贷款损失率为5%。

次级:借款人的还款能力出现明显问题,完全依靠其正常营业收入无法足额偿还贷款本息,即使执行担保,也可能会造成一定损失。银行判别贷款损失率在30%到50%之间。

可疑:借款人无法足额偿还贷款本息,即使执行担保,也肯定要造成较大损失。银行判别贷款损失率在50%到75%之间。

损失:在采取所有可能的措施或一切必要的法律程序之后,本息仍然无法收回,或只能收回极少部分。银行判别贷款损失率在75%到100%之间。

可以发现,五个贷款风险等级并无关于逾期天数的描述。

于是2019年4月,银保监会就《商业银行金融资产风险分类暂行办法》进行公开征求意见。该意见明确把逾期天数作为风险分类的客观指标,规定了金融贷款逾期后应至少归为关注类,逾期90天以上应至少归为次级类,逾期270天以上应至少归为可疑类,逾期360天以上应归为损失类。按此标准,90天以上信用卡逾期应全部归为不良贷款。

一般情况下,信用卡不良贷款金额、不良率与银行客户群体不断下沉、发卡规模不断扩张呈正相关。

-完-